James S. Henry, calcula în 2012, că 21-34 trilioane de dolari sunt ascunși până acum în paradisuri fiscalela nivelul economiei globale [1],[2],[3]. Ce înseamnă asta ca marime? Înseamnă că dacă suma s-ar imparți in mod egal celor 190 de țări din lume, fiecare ar primi aproximativ 110 miliarde, sau că fiecare om al planetei, ar primi 2900$. România a avut în 2013 un PIB de 189 miliarde de dolari,iar cu suma alocată România ar putea foarte bine, să iși achite datoria spre FMI, să termine autostrăzile, să restructureze sistemul de sănătate, educația, cercetarea și mediul, să reduca taxele deoarece ar avea suficient surplus pentru a-și acoperi cheltuielile guvernamentale. La fel ar putea face și majoritatea celorlalte 189 de state. Dar nu se va întâmpla. Niciodată sau nu repede oricum. De ce? Unde? Cum? Cine îi ascunde? Ce înseamnă acest lucru pentru noi, societatea civila? Ce se poate face? Le voi lua pe rând.

De ce?

Începând cu prima jumatate a secolului XX, dar mai cu ardoare din anii 1970, taxele devin privite ca și costuri în ochii managerilor. Odată intrate sub această optică, mecanismele manageriale tind să minimalizeze aceste costuri în diferite moduri. Aceste moduri și strategii depind de fiscalitatea din fiecare țară, în parte variind de la o companie la alta (încadrarea juridică a firmei, tipuri de contracte de muncă, negocierea scadențelor și a sumelor datorate,ajustări ale cheltuielilor, minimizarea pe hartie a profitului, etc.), dar până la urmă aceste strategii sunt gândite în cadrul legal și fiscal stabilit de guverne, iar în schimbul acestor costuri (taxe), firmele beneficiază de servicii (resurse umane educate, sistem sanitar pentru angajați, infrastructură, siguranță, etc.). Atâta timp cât raportările se fac regulat și transparent, nu există probleme. Aceste portițe din fiecare sistem legal și fiscal pot fi accesate relativ ușor, caștigă timp dar nu anulează datoriile față de stat. Există organizații guvernamentale specializate care fac colectarea local (ANAF, IRS, etc.), dar cum nu suntem izolați în țara unde ne desfașurăm activitatea, ecuația profit = incasări – cheltuieli – taxe se complică enorm, deoarece nu există un acord internațional clar și tranșant referitor la fiscalitate, care să acopere toate țările și tranzacțiile, (UE are un acord multilateral)ci doar multe tratate între state pentru a evita dubla taxare. Aceste tratate și acorduri urmăresc taxarea unui individ sau a unei companii și se compensează intrastatal ulterior,astfel încât nimeni să nu ramână netaxatși nici un stat să nu piardă taxele ce i se cuvin; cel putin legislativ așa funcționează. Există însă state care sunt opace acestui sistem și care nu sunt membre ale vreunui acord fiscal clar, aceste mici state devenind casa multor companii care țin miliarde departe de guvernele care taxează. Răspunsul pe scurt ar fi: pentru că se poate.

Unde?

Ține de cultura pop deja că paradisuri fiscale sunt in Insulele Cayman, Bahamas, British Virgin Islands, Panama, Cipru sau Liechtenstein, dar cele mai mari sunt înStatele Unite ale Americii (Dellaware), Olanda și Elveția. Acestea sunt total opace înprivința datelor despre adevărații beneficiari ai veniturilor, iar în majoritatea, taxele pe profit sunt foarte mici sau inexistente[4],[5].[6],[7],[8].

Cum?

Este ușor, rapid și relativ iefitn să creezi o companie paravan într-una din țările cu transparență zero referitor la informații legate de beneficiarulfinal, sau să folosești o persoană care să fie fața companiei, fără a fi obligatorie divulgarea identitații celui care controlează compania (această practica este legală în majoritatea statelor). Poți să înființezi o companie într-o țară cu rezonanță în business pentru a părea serios (SUA) sau chiar într-o țară mai apropiată (UK) unde deși datele proprietarilor sunt publice, un proprietar poate fi o altă firmă înregistrată altundeva (Cayman, Bahamas, Olanda, SUA). Ai grija să nu se lege numele tău de firmă îndepărtându-te printr-o rețeade firme, apoi deschizi un cont bancar pentru noua firmă și incepi afacerile în liniște. Acum ai unde să transferi banii proveniți din afaceri (legale sau ilegale) pe teritoriul unui stat, dar pe care nu mai plătești taxe. Nu e nevoie de milioane de euro pentru acest demers. Dacă o companie are cifra de afaceri de cel puțin250.000 EUR poate deveni rentabil să investească în astfel de demersuri. Aceste lucruri nu ar trebui să se întample[10].

Am să dau un exemplu și voi face simplu calculul cu taxe fictive, pentru a evidenția mecanismul. Să zicem că deținețicompania A ce produce cuie. Compania A cumpără material de la firma B și vinde companiei C produsul finit. Presupunem o cifră de afaceri de 100.000$ în 2013, din care 80.000$ sunt costurile, iar profitul înainte de impozitare de 20.000$. De aici rezultă profitul net, la o taxare de 20%, 16.000$și taxe de 4.000$. Să zicem că deschideți compania X în Olanda (aici taxa pe proprietate intelectuală este de 1,9%) care deține patentul pentru cuiele ce le produceți, iar compania A plătește pentru patent în 2013, către compania X, 20.000$. Astfel, costurile companiei A sunt egale cu veniturile, deci nu aveți profit și nici nu platiti taxe de 20% ci de 1,9%. Adicăați facut o economie de 3620$. Dacă compania X este deschisă în Bahamas, unde taxele sunt 0, nu mai plătiți nici cei 380$. Acum că ați prins gustul, haideți să mergem mai departe, pentru anul acesta. Estimăm o stagnare în anul 2014, deci vom avea tot o cifră de afaceri de 100.000$. Ne uităm la cheltuieli. 80.000$ înseamnădestul de mult, iar din aceștia, să zicem că TVA-ul este 25%. Astfel, compania B, furnizorul, trebuie să primească64.000$+TVA. Acest TVA de 16.000$va ajunge la stat și va fi folosit în infrastructură, învățământ, sănătate, etc., dar pleacădin buzunarul companiei A. Sunt mai multe variante prin care se poate reduce acest cost, dar voi exemplifica doar una. Compania X cumpără materia primăde la compania B, cu 64.000$ ( fără TVA, deoarece în tranzacțiile interstatale nu se percepe taxa pe valoarea adăugată, aceasta fiind platită de consumatorul final, adica de noi, cei care vrem să reparăm scanul ăla vechi folosind cuie), care este transferată companiei A unde se prelucrează. Compania A, vinde cu 70.000$ companiei X cuiele, care le revinde companiei C cu 100.000$. Compania X a decis să crească costul patentului de la 20.000$ la 70.000$, compania A fiind nevoită să plătească către compania X. La sfârșit de an, compania A are profit 0 sau negativ, iar compania X are un profit de 36.000$, pe care, dacă este în Olanda plătește 646$ taxe, sau nimic dacă e înregistrată Bahamas. Exemplele sunt teoretice și nu țin cont de costurile de transport, comisioane bancare, salarii și alte cheltuieli operaționale, dar indiferent care ar fi acelea, logica mecanismului este dată de cifrele finale, iar aranjamentele precum și costurile de implementare diferă de la o industrie la alta.

Aceste aranjamente arată ca o ceapă, în mai multe straturi; neoficial, există aranjamente care au nume, pentru a putea fi transmisă ideea cât mai usor. O firmă din Cipru deținută de către alte firme, din Belize, Cayman sau Panama, deține o altă firmă în Luxemburg, care deține o altă firmă în Cipru, iar aceasta din urma deține o firmă în Ucraina, are denumirea de Cyprus Sandwich. O firmă din SUA, deținută de o firmă din Irlanda, deținută de o firmă olandeză, deținută de o alta în British Virgin Islands se numește Double Irish with a Dutch Sandwich. Acestea nu sunt neapărat cele mai folosite, deoarece, așa cum spuneam anterior, fiecare aranjament depinde de industria ce o deservește și de scopul urmărit la fiecare pas.

Cine îi ascunde?

De cele mai multe ori, dacă vrei să fii cât mai puțin vizibil, îți ascunzi banii, pentru a putea face tranzacții sub radarele guvernamentale. Aceste mecanisme sunt folosite pentru a acoperi fraude, trafic de droguri și persoane, armament, dar și eludarea taxării profiturilor uriașe ale multor companii. Complice la aceste aranjamente sunt însași statele, prin organismele care facilitează prin legi, închid ochii sau nu cunosc astfel de operațiuni; Complicațiile încep de obicei în țările emergente, așa cum a fost și Romania în anii ’90, când investitorii veneau (și vin în continuare) alături de consultanții lor (a se vedea lobbyiști) care știau să speculeze ce nevoi legislative sunt necesare pentru a-și mulțumi clienții. Măsurile recomandate de ei se bazează întotdeauna pe facilitarea fiscală a unor sectoare importante pe care le vor exploata și explora, iar pe masură ce trece timpul, se extind și în alte sectoare. Acest aspect este insă pozitiv. Aspectul negativ e faptul că unele facilitati fiscale însemnau (și mai înseamnă) scutiri de la plata impozitelor pe profit și nu numai. Dar taxele înseamnă cheltuieli cu infrastructura, iar dacă scutești companii de la aceste taxe, cine le platește? Le platesc angajații lor, prin taxele din fluturașul de salariu (inclusiv prin tva-ul aferent cuielor ce le cumpără de la compania B adineaori menționată), precum și firmele mici și mijlocii, care aduc de fapt, cel mai mare aport bugetelor guvernamentale. Aducerea de investitori e prezentată ca fiind o mare realizare în discursul politic, nespecificându-se însă în întregime implicațiile reale; autoritățile oferă vacanțe fiscale prin scutiri de taxe sau crearea de zone libere, multor companii, pe o durata de 5-10 ani. Aceste firme sunt scutite de mare parte din taxe, pentru a se putea stabiliza, iar în al 9-lea an, falimentează și vând unei alte companii, tot investitor mare, care la randul său cere aceleași facilitați. În cele mai multe cazuri, aceste 3 firme (firma investitor inițial, firma operată de acesta pe teritoriul unei tari și firma salvatoare) sunt legate undeva în obscuritatea unor paradisuri fiscale.

În Kenya, la Mombasa, se află un parc industrial îngradit de 2 ha unde își desfașoară activitatea firme de producție. Accesul este limitat, iar perimetrul păzit de oameni înarmați. Este un fel de statiune all-inclusive unde îți poți lua o vacanță fiscală de 10 ani, dacă ai în contul firmei off-shore suficienți bani și îți închiriezi un loc acolo. Obiectivul acesta e ușor de îndeplinit, suma nefiind foarte mare, iar tranzacția întâmplându-se probabil tot intr-un paradis fiscal ca și British Virgin Islands, Cayman sau Maurițius, unde la fel de probabil au conturile cei care trebuie „impulsionați”.

La 60 km de Nairobi, se construiește un nou parc tehnologic similar cu cel din Mombasa, ICT Technopolis 2030 Vision, care pe panoul de prezentare are o randare a clădirilor ce urmează a fi construite și logourile multor companii producătoare de electronice și software, logouri pe care acum probabil le aveți pe laptop, telefon sau tableta de pe care citiți acest articol.

Tot in Africa, in Zimbabwe, compania Mbada Diamonds (una din companiile care au concesionat minele Marange, naționalizate în 2008 cu vărsare de sânge) este înregistrata în British Virgin Islands și condusă de un personaj care se presupune a fi fostul pilot de elicopter al președintelui Mugabe.

Cel puțin 60 milioane de dolari din banii cetățenilor Guineei Ecuatoriale, au fost cheltuiți de fiul președintelui Obiang, folosind companii paravan în California și British Virgin Islands, pentru a cumpara o vilă și un avion particular, deși acesta este un bugetar al țării natale[9].

În Europa, grupuri de interese Italiene au extorcat bani din fondurile UE (aceleasi fonduri care le primește și țara noastră) destinați revigorării economiilor mai șubrede, tot prin intermediul companiilor off-shore.

Unul dintre cele mai mari scandaluri fiscale din ultima jumătate a secolului trecut, a fost cel al companiei ELF Aquitaine[10], descoperit de magistratul Eva Joly[11] ( care a fost supusă în timpul investigației mai multor amenințări cu moartea). Pe scurt, ELF (companie ce a unificat între anii 1965 și 1976 cele mai mari 3 companii petroliere franceze[12]) a avut venituri de-a lungul timpului din petrol, culminând in 1993, când datorită unui funcționar irakian[13], pe care îl plăteau prin intermediul firmelor off-shore, a primit drepturi exclusive de la Sadam Husein pentru exploatări petroliere în câmpurile irakiene. Totodată, cei din top management, foloseau banii transferați spre firme satelit din paradisuri fiscale pentru a plăti mite politicienilor, excursii de lux, prostituate, bijuterii și opere de artă. Evident, din banii care ocoleau taxarea și ar fi fost de drept, prin taxe, statului francez, respectiv cetațenilor francezi14].

Banii furati din marile privatizări ale fostului bloc sovietic s-au scurs prin băncile cipriote de-a lungul anilor ’90, practică încă funcționala, în țări ca România, Ucraina sau Rusia printre altele[15].

Un caz recent de anchetă a avut loc în noiembrie 2012[15], când Public Accounts Committee (organism ce supervizează cheltuielile și încasările bugetare în Marea Britanie), echivalentul Curții de Conturi la noi, condusă de Margaret Hodge, a intervievat reprezentanții a trei mari companii: Google, Amazon și Starbucks, despre aranjamentele lor fiscale. Lanțul de cafenele, după 15 ani în care a operat în Marea Britanie, înca are pierderi și a plătit taxe numai 8 milioane de lire, la vânzări de 3 miliarde lire, adică 0.26%[17]. Ancheta a avut un final favorabil companiilor, deoarece fiecare au sediile în alte țări (Luxemburg, Olanda, etc.) și deși au plătit sume infime în materie de taxe, nu încalcă legea. Și într-adevăr, legea nu este încălcată. Atât timp cât toti cei implicați respecta regulile, aceste aranjamente nu sunt ilegale, înca.

Un alt rol important, poate cel mai important, în aceste aranjamente îl au băncile, în special cele care oferă servicii de private banking. Acestea sunt dispuse să facă tranzacții cu firme din zonele obscure fiscal, iar rolul lor este poate cel mai mare, de vreme ce fără sistemele lor de tranzacționare, acești bani nu s-ar putea mișca spre centrele opace ale businessului[18].

Ca totul să funcționeze și să se mențină in acest sistem iar companiile să își ascundă banii de public, e nevoie de o mână de consultanți fiscali și legali uniți sub umbrelele a câtorva mari corporații, și câțiva bancheri situați în spatele unor branduri bancare multinaționale.

Evaziunea fiscală este ilegală în orice țară din lume. Plătești taxe pentru a beneficia de infrastructura socială. Adică trebuie să plătești pentru a avea asfalt sub autobusul ce îți aduce angajații la firmă. E oarecum de bun simț. E necesar. Dar sumele ascunse care nu contribuie societații sunt atât de mari (21 trilioane), încât ne dăm seama ușor de ce și de unde apare inegalitatea și discrepanța între companii (IMM-uri si multinaționale), problemele bugetare, împrumuturi guvernamentale absurde, etc.[19].

Există 2 guverne în lume care își taxează cetățenii și în afara granițelor. Eritrea și SUA. În ultimii ani au trecut legi în Statele Unite care au dat mai multa putere Fiscului (IRS) de a strange date despre veniturile cetățenilor americani din diaspora decat în anii precedenți. Numarul celor care renunță la cetățenie crește anual. În 2010 congresul american vota Foreign Account Tax Compliance Act (FATCA), sub numele de HIRE Act, care presupune urmărirea conturilor cetățenilor americani în afara SUA. Acest lucru afectează și alți cetățeni, deoarece tratatul presupune un transfer electronic automat al informațiilor bancare ale cetățenilor statelor semnatare. Adică Fiscul american să aiba acces la datele fiscale ale oricărei persoane (din România, Ungaria, Franța, etc.) pentru a face procesul transparent, zic ei, într-un raport de reciprocitate bineînțeles[20]. Printre țările semnatare ale acestui pseudo-pact (înca nu are o bază legală clară) interguvernamental în ceea ce privește FACTA, sunt Costa Rica, Danemarca, Franța, Germania, Irlanda, Italia, Finlanda, Malta, Mexic, Olanda, Norvegia, Spania, Marea Britanie, Canada, Ungaria, Maurițius, Japonia, Chile, iar foste țări comuniste (da, și România, după ce guvernul a discutat-o anul acesta) și dictaturi islamice se pregătesc a semna. În acelaș timp, guvernul SUA pregătește “DATCA” sau “Domestic Account Tax Compliance Act” care presupune urmărirea cetățenilor străini ce dețin conturi în SUA. Acest Act nu a trecut de congres încă, dar efectele lui presupun (foarte probabil) ca acei cetățeni străini să își retragă banii din băncile americane și să destabilizeze economia, datorită sistemului controversat de funcționare al băncilor ( fractional reserve lending ), adică fiecare dolar depus generează 9 $ ca împrumut. Dar, împreună cu FACTA, cele doua vor oferi vizibilitate aproape fără nicio restricție asupra conturilor, veniturilor și tranzacțiilor cetățenilor. OECD – Organisation for Economic Co-operation and Development a făcut public în Februarie 2014 un plan similar, denumit GATCA (Global Account Tax Compliance Act)[21], cu implicații similare la nivel global, pornind de la statele semnatare, bineînțeles. Aceste demersuri nu rezolvă esența problemelor, deoarece s-ar resfrânge iar asupra populației, a celor care plătesc taxele până la urmă, adica noi cetățenii și nu companiile care ar genera defapt cel mai însemnat procent din bugetele guvernelor. Până la urmă sunt persoane juridice, deci tot persoane, iar așa cum spunea Mitt Romney „corporațiile sunt oameni”[22] așa că trebuie să se supună cel puțin, dacă nu chiar mai mult, acelorași reguli la care se supun cetățenii (persoanele fizice)[23],[24].

Ce înseamnă aceste lucruri pentru noi, societatea civilă?

În primul rând se distinge suprataxarea populației. Banii iesiți dintr-o țară și ascunși în companii obscure, reduc bugetele guvernamentale care sunt destinate, cum spuneam, educației, sănătății, cercetării, infrastructurii, fondurilor de pensii, etc., iar acele cheltuieli trebuie recuperate de undeva. Din alte taxe. Mărirea TVA pentru a acoperi împrumuturi, mărirea taxelor pe carburant, accize de tot felul, iar lista poate continua. În al doilea rând se creează anomalii în întregul sistem economic și dispare egalitatea în fața legii și în libera concurență a afacerilor, deoarece unele firme, chiar dacă balanțele lor contabile sunt mai tot timpul zero, fără profit, sunt puternice pe piață și influențează politici economice. Al treilea aspect rezidă din al doilea, impactând societatea prin salarii mici, „datorate” cheltuielilor mari ale companiilor. De cele mai multe ori, mai ales la companiile multinaționale, nu cheltuielile reale, ci dorința de a reduce taxele creează presupusele cheltuieli. Astfel, din acele salarii, tot populația plătește deficiențele bugetare, prin tva, taxe și accize. În al patrulea rând, toate acestea înseamnă corupția răspândită la nivelul guvernelor, care influențează viața publică și viețile cetățenilor. Schimbarea viziunii de la societate la individ (politician) este ușor de modificat și are consecințe grave[23] în economii, printre care aparitia muncii la negru, realizarea tranzacțiilor fără bon, etc.

Multe din ONG-urile existente sunt finanțate din fonduri, care probabil vin pe filiere off-shore și chiar dacă scopurile acestor ONG-uri sunt nobile din toate punctele de vedere, acestea sfarșesc prin a face publicitate pozitivă ( fără să știe în multe cazuri ), unor finanțatori cu surse de venit discutabile. Acestea susțin și militează pentru orice problemă socială, de mediu, sănătate, etc. dar nu rezolvă problema la rădăcină, nu eradichează cauza, ci doar efectele unui sistem dăunător. Banii se întorc din vacanțe fiscale într-o formă sau alta, ca și finanțări în actiuni caritabile și investitii… Dacă am un miliard de dolari și mă tem pentru siguranța mea, revin triumfator cu o poveste de succes, în țara din care am luat banii în primul rând, pentru că doresc să fac bine și să ajut societatea. Pe de o parte, apari filantrop și un bun cetatean, cumperi protecție, pe de altă parte e o acțiune personală de reconciliere.

Ce putem face?

În ultimii ani am vazut reacțiile societății civile în diferite forme, de la Kitchenware din Islanda împotriva austerității fiscale, la protestele „Geração à Rasca” din Portugalia împotriva austerității și a șomajului, la protestele „Indignant” din Spania și Grecia împotriva guvernării defectuase și a cheltuielilor nesăbuite, la Occupy Wall-Street care evidenția inegalitatea sociala și economică, primăvara Arabă din Egypt și Turcia care se împotrivesc guvernelor corupte, protestele din Romania împotriva proiectului minier de la Roșia Montană cu implicații sociale și de mediu evidente, și până la Euro Maidanul din Kiev împotriva puterii corupte concentrate într-un partid politic. Aceste manifestații sunt dublate de nenumarate alte mișcări care luptă pentru recunoașterea drepturilor și reducerea inegalității. Fiecare are motivația sa, oponenții săi, contextele sociale și politice proprii dar au în comun un singur lucru: banii. Acei bani de care, conform doctrinelor democratice ar trebui să beneficieze societatea, comunitățile, persoanele fizice dar care ocolesc taxarea, prin mecanismele descrise mai sus. Guvernele încearcă să rezolve aceste probleme prin a mari taxele asupra populației însă populația cea mai avută (din perspectiva capacității de a plăti taxe) sunt acele persoane care se nasc și mor de la o zi la alta, acele persoane care există, în teorie, pentru a face lumea mai bună, acele persoane care slujesc fără să se împotrivească; acelea sunt persoanele juridice, adică firmele și corporațiile. Ele sunt facute de, cu și pentru oameni dar în timp se pare ca s-a uitat acest lucru, iar interesul comun s-a concentrat într-un cerc restrâns. Drept urmare, acțiunile pornite prin acte de tipul FACTA și GATCA sunt praf în ochi in lupta cu inegalitatea și nu ar rezolva nimic în esență, ci doar ar lua drepturi fundamentale de la cetățeni (persoane fizice, noi) și ar face ca sistemul de suprataxare pe care îl suportăm să devina mai intens și global, lăsând în afara ecuației unele persoane juridice, corporații și firme, prin locurile obscure ale economiei mondiale. Soluția nu este a taxa un individ și a-l priva de intimitatea sa; acest lucru ar face doar ca inegalitatea, sărăcia și lipsa resurselor pentru infrastructură socială să creasca și totodată să sporeasca controlul asupra cetățenilor fără niciun raționament justificat de drepturile omului și de moralitate.

O soluție ar fi eliminarea acelor paradisuri fiscale, deschizând în mod transparent accesul la conturile companiilor și publicarea tranzacțiilor făcute de către acestea peste tot în lume. Corupția și banii iliciți ar fi ușor sesizați, prin simpla observare a veniturilor unui individ și a modului său de viață (de a cheltui). Venitul unui individ este cheltuiala unei firme sau instituții; esențială nu e urmărirea conturilor personale, ci achitarea taxelor de catre firma plătitoare. Individul va plăti ulterior tva și accize din banii câștigați pe produsele ce le cumpără. Astfel, guvernele ar taxa ce ar trebui și o consecință pe termen mediu și lung ar fi reducerea taxelor, deoarece mecanismele de presiune a lumii de afaceri (lobby-iști) s-ar întoarce împotriva dimensiunii nejustificate a impozitelor, salariile ar crește iar problemele pentru care luptă societatea civilă ar începe să se rezolve transparent, din ce în ce mai ușor și oarecum de la sine. Până atunci, orice mișcare este sortită a se deforma și a-și eroda scopul, datorita deficiențelor generate de lipsa de transparență în lumea coorporatistă. E posibil însă a pune presiune pe politic și a-i determina să acționeze în această problemă, înțelegând de ce este atât de importantă această luptă. E mai ușor ce-i drept să iesi in stradă pentru a-ți apăra drepturile, animalele sau natura și destul de greu sa mobilizezi oameni la mișcare contra unor acte ce țin de contabilitate și drept până la urmă, dar cum banii sunt finalmente atât problema cât și soluția, aici trebuie acționat in prima fază.

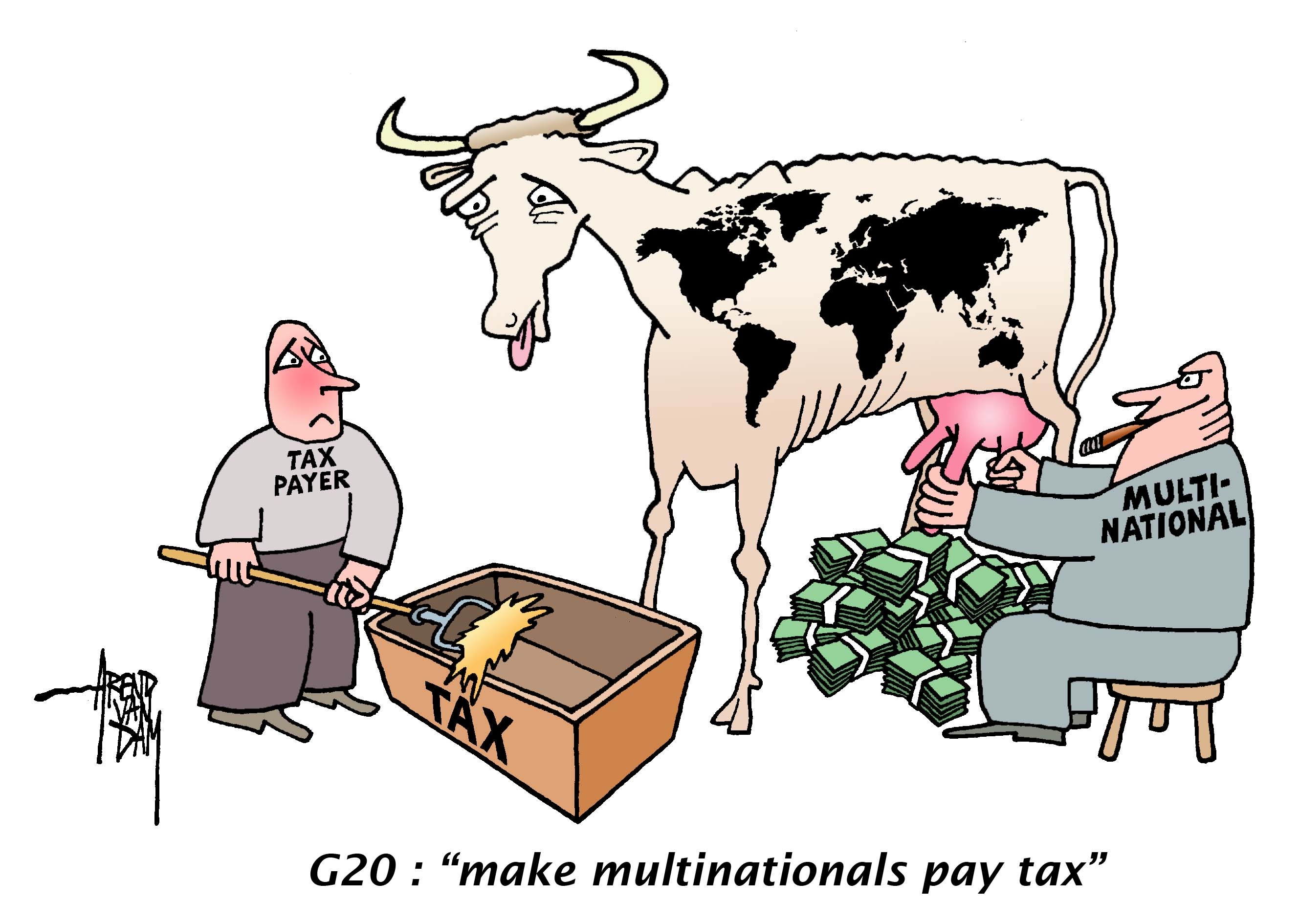

Ilustrație de Arend van Dam www.arendvandam.com

Referințe:

1. Collier, Paul, „In pursuit of the $21 trillion”, Prospect Magazine, 27 Martie 2013

http://www.prospectmagazine.co.uk/magazine/tax-avoidance-paul-collier-david-cameron-g8/

2. The missing $20 trillion, Feb 14th 2013

http://www.economist.com/news/leaders/21571873-how-stop-companies-and-people-dodging-tax-delaware-well-grand-cayman-missing-20

3. James S. Henry, „The Price Of Offshore Revised”, Nov 2012

http://www.taxjustice.net/cms/upload/pdf/Price_of_Offshore_Revisited_120722.pdf

4. Nicholas Saxon, Treasure Islands: Tax Havens And The Men Who Stole The World, Ianuarie 2012

5. Roger-Louis Cazalet, „Cyprus risks being a laundering haven”, July 26, 2007

http://www.ft.com/intl/cms/s/0/2a694a66-3b8e-11dc-8002-0000779fd2ac.html

6. Sébastien Guex (2000). The Origins of the Swiss Banking Secrecy Law and Its Repercussions for Swiss Federal Policy. Business History Review, 74, pp 237-266. doi:10.2307/3116693.

7. https://star.worldbank.org/star/sites/star/files/puppetmastersv1.pdf

8. Swiss secrecy laws had nothing to do with the Nazis, March 26, 2009

http://www.ft.com/intl/cms/s/0/62f14b80-19a5-11de-9d34-0000779fd2ac.html?siteedition=intl

9. http://www.globalwitness.org/sites/default/files/GWAnonymousCompaniesBriefing.pdf

10. http://star.worldbank.org/corruption-cases/node/18687

11. http://evajolyinstitute.org/index.php?option=com_content&view=article&id=19&Itemid=6

12. „France pursues bigger picture in Elf scandal”, Jon Henley, Paris. The Guardian, Saturday 2 June 2001

http://www.theguardian.com/world/2001/jun/02/jonhenley

13. Nadhmi Auchi and Elf-Aquitaine: http://star.worldbank.org/corruption-cases/node/18687

14. http://www.aljazeera.com/programmes/specialseries/2013/08/201387113131914906.html

15. http://www.globalwitness.org/sites/default/files/AnonymousCompaniesCaseStudies.pdf

16. Starbucks, Google and Amazon grilled over tax avoidance

http://www.bbc.com/news/business-20288077

17. Starbucks and tax: it’s time for MPs to wake up and smell the coffee, Sunday 21 October 2012

http://www.theguardian.com/business/2012/oct/21/starbucks-tax-ps-wake-up-smell-coffee

18. Adair Turner: Answer to financial failure: tax banks more

http://treasureislands.org/adair-turner-answer-to-financial-failure-tax-banks/

19. The non-perils of information exchange, Monday, July 06, 2009

http://taxjustice.blogspot.co.at/2009/07/non-perils-of-information-exchange.html

20. A New World Tax Regime, April 2014

http://www.thenewamerican.com/world-news/item/17987-a-new-world-tax-regime

21. The Dark Road: The Worst Tax Law You’ve Never Heard About. April 2014 12:00

http://www.thenewamerican.com/world-news/item/17986-the-dark-road-the-worst-tax-law-you-ve-never-heard-about

22. Mitt Romney says ‘corporations are people’ at Iowa State Fair, August 11, 2011

http://www.washingtonpost.com/politics/mitt-romney-says-corporations-are-people/2011/08/11/gIQABwZ38I_story.html

23.Nicholas Shaxson, theguardian.com, Tuesday 15 March 2011

http://www.theguardian.com/commentisfree/2011/mar/15/tax-corporations-treasury-large-companie

24. Corporations Are People… Who Should Pay More Taxes , August 25, 2011 01:53 PM

http://www.ctj.org/taxjusticedigest/archive/2011/08/corporations_are_people_who_sh.php